Все хоть раз слышали это словосочетание «банковская тайна». Например, в новостях о слитых данных или о коллекторском произволе. Авторы подобных материалов подразумевают, что это понятие очевидно и известно всем. Но, как обычно, есть много нюансов.

Так что рассказываем, что именно такое банковская тайна, что в нее входит и как ее защищают.

Банковская тайна – что это?

Банковская тайна – это сведения, которые финансовые организации знают о своих клиентах. Такие данные могут существовать и вне этих взаимоотношений, например, фамилия, имя и номер паспорта клиента. А другие создаются в результате работы банка, например, номер счета и сколько денег на нем лежит.

Защиту банковской тайны регламентирует законодательство. Вот главные документы, определяющие суть этого правового явления:

- статья 26 закона № 395-1 «О банках и банковской деятельности»;

- ст. 857 Гражданского кодекса Российской Федерации;

- части 2, 3 и 4 ст. 183 Уголовного кодекса РФ.

Что относится к банковской тайне?

Банковская тайна распространяется на данные, содержащиеся в документах, которые либо подписываются, либо предъявляются клиентом банка, будь то человек или компания. Это:

- паспортные данные, СНИЛС и ИНН физических лиц или реквизиты организаций;

- уровень и источники дохода;

- имеющееся в собственности имущество;

- наличие кредитов и их условия, а также количество запросов на кредит;

- любые данные о банковском счете;

- сведения о коммерческих проектах;

- коммерческая тайна клиента.

Кроме того, в понятие банковской тайны входят сведения о деятельности самого банка, которая существует благодаря данным клиентов или помогает их защищать. Это могут быть, например, аналитические данные или способы защиты информации.

Что не может иметь статус банковской тайны?

Как правило, сведения, не относящиеся к банковской тайне, находятся в открытом доступе. К примеру, на сайте Федеральной налоговой службы или просто на сайте самой компании.

К таким сведениям относятся:

- учредительные документы организации;

- документы о регистрации ИП и разрешение на предпринимательскую деятельность;

- отчеты о финансовой деятельности компании;

- сведения о налогах;

- данные о нарушениях закона юридическим лицом.

Еще есть один важный момент, который может вывести любые данные из-под действия банковской тайны. Как правило, им пользуются банки и микрокредитные организации в отношении должников. Если в договор внесли о пункты о переуступке долга третьим лицам, то подписавший его клиент соглашается и на передачу им банковской тайны.

В чем различия банковской и коммерческой тайны?

Как сказано выше, коммерческая тайна входит в список того, что охраняется банковской тайной. Эти два понятия действительно различаются, хоть и называются похоже. При этом эти два понятия часто пересекаются. Например, финансовая отчетность организации, кроме той, которую она размещает в открытом доступе, является и банковской, и коммерческой тайной. Или база данных клиентов.

Но путать их не стоит. Есть три главных различия коммерческой и банковской тайны.

Содержание

Содержание банковской тайны четко определено законодательством. А вот что будет являться коммерческой тайной – решает руководство компании/банка.

Доступ к информации

В нормальных условиях к банковской тайне должен иметь доступ только клиент или же его законные представители. Хотя конечно есть случаи, когда это не так, но об этом расскажем чуть позже.

А к коммерческой тайне имеют доступ учредители компании, а также любой сотрудник, обладающий достаточными полномочиями.

Защита

Ответственный за охрану банковской тайны – вся организация целиком. То есть каждый ее работник так или иначе защищает сведения о клиенте, с учетом того, что доступа к ним у него быть не может.

За соблюдение коммерческой тайны отвечают только те сотрудники, которые имеют доступ к сведениям, эту тайну составляющим.

Кто обязан соблюдать банковскую тайну?

Банковскую тайну должны соблюдать не только банки, как может показаться из названия. Она распространяется и на другие организации, вступающие в финансовые отношения с клиентом.

Так, банковскую тайну обязаны хранить:

- любые структуры, выдающие кредиты;

- платежные системы и операционные центры;

- страховые компании;

- аудиторы и аналитики.

Каждый работник компании, имеющей доступ к банковской тайне, помимо договора подписывает специальный документ. В нем объясняется, какую информацию о клиенте он не имеет права разглашать или использовать в личных целях.

Как защитить банковскую тайну в компании?

Способов защитить конфиденциальную информацию множество. Но все их можно условно разделить на пять направлений.

Физический контроль

Самый базовый уровень – надежная охрана помещений и хранилищ с документацией. Но следить нужно не только за зданием, но и за компьютерами.

Никто не должен не то что подключить к рабочему компьютеру свою флешку, но даже заглянуть в монитор из-за плеча сотрудника.

Технические средства

Сегодня способам безопасного хранения уделяется наибольшее внимание. Программное обеспечение должно быть защищено от проникновения, а хранящееся электронные документы – тщательно охраняться от чужих глаз.

Также должны быть защищены способы связи между сотрудниками внутри компании. Никто не должен прочесть внутренние переписки или взломать корпоративную почту или мессенджер для сотрудников.

Отдельный документооборот

Содержащие банковскую тайну документы оформляются, используются и хранятся отдельно от остальных и только теми сотрудниками, которым можно проводить с ними ту или иную операцию.

Кадровая политика

Банки и другие финансовые организации берут на работу не только тех, кто обладает нужными знаниями и умениями. Нужно, чтобы соискатель имел безупречную репутацию и хорошую кредитную историю. Для этого в подобных компаниях всегда существуют проверки СБ. Сотрудники СБ изучают информацию о каждом новом потенциальном работнике перед тем, как его официально трудоустроят.

Информирование

Руководство финансовой структуры обязано объяснить своим сотрудникам, что такое банковская тайна, как и зачем ее хранить и главное – чем чревато разглашение.

Ответственность за разглашение банковской тайны

Если клиент обнаружил, что его данные, защищенные законами о банковской тайне, утекли третьим лицам – он вправе обратиться в прокуратуру. Если утечка подтвердится – сотрудникам банка придется отвечать. Существуют разные виды наказания, предусмотренные за нарушения различной тяжести.

Компенсация для клиента

Согласно ст. 857 ГК РФ любой пострадавший может потребовать у банка или у отдельного сотрудника денежную компенсацию за утечку данных. Компенсация морального ущерба за разглашения тоже предусмотрена. Об этом говорят статьи 151 и 152 ГК РФ.

Компенсация для банка

А согласно ст. 238 ТК РФ и п. 7 ст. 243 ТК РФ организация может потребовать у сотрудника, разгласившего банковскую тайну, компенсацию прямых убытков.

При этом компенсации за упущенную выгоду работодатель требовать не вправе.

Запрет на работу

В уголовном и административном законодательстве для виновных в ряде административных нарушений лиц предусмотрен запрет занимать определенные должности. Например, осужденных по ч. 2 и 3 ст. 183 УК РФ отстраняют от должности на 3 года.

А еще в январе 2024 года «Известия» написали о законопроекте, который запретит заместителям по безопасности занимать свои посты в случае утечки данных. Срок наказания достаточно большой – 10 лет.

Штрафы

Согласно 13 статье КоАП за опубликованные банковские данные сотруднику придется заплатить от 4 до 5 тысяч рублей. А за неправильное хранение информации штраф может достигать 10 тысяч.

Но такие наказания кажутся мягкими в сравнении с ответственностью, предусмотренной Уголовным кодексом. Так, согласно ст.183 УК РФ, за использование банковской тайны могут назначить штраф до миллиона или в размере заработка за 2 года.

А за особо крупные последствия сумма может вырасти до 5 млн или размеров зарплаты за 5 лет – согласно Федеральному закону от 24.06.2025 № 175-ФЗ, который внес изменения в статью 183 УК РФ.

Тюремное заключение

Та же 183 УК РФ предусматривает сроки заключения от 2 до 5 лет. А если раскрытие банковской тайны привело к тяжким последствиям, то отсидеть придется 7 лет.

Также заключение может быть заменено исправительно-принудительными работами от 2 до 5 лет.

Когда раскрытие банковской тайны допустимо?

В России банковская тайна – явление неабсолютное. По ч. 3 ст. 55 Конституции РФ, от нее можно отступить в случае, если нужно защитить интересы государства или других граждан. Существует десяток государственных структур, которые могут получить доступ к банковской тайне российских граждан.

Первая в списке – это бюро кредитных историй. Это единственная организация, которая может получать сведения без всяких запросов. С помощью этих данных бюро и формирует кредитные истории.

Другим же организациям понадобится запрос и законодательное основание. Например, органы внутренних дел могут запросить у банка справку о счетах подозреваемых в налоговых операциях. Об этом говорит 4 часть уже упомянутого закона о банках 395-1. Или судебные приставы могут узнать банковскую тайну интересующего их человека, опираясь на п. 2 ст. 12 и п. 2 ст. 14 закона № 118-ФЗ. от 21.07.1997.

Еще банк сам вправе направить сведения в Росфинмониторинг. Но сделать это финансовая организация может только в случае, если подозревает своего клиента в незаконном обогащении. Об этом говорит закон № 115-ФЗ от 07.08.2001.

При этом не будем забывать, что любая организация, которой можно владеть банковской тайной, тоже несет ответственность. Это значит, что ее сотрудники могут быть наказаны по тем же законам в случае неправильного использования полученных сведений.

Как проверять кандидатов на должность с доступом к банковской тайне?

Напомним, что хранить банковскую тайну должны все сотрудники организации, которая ей обладает. Поэтому назначение сотрудника на должность, которая предусматривает доступ к таким сведениям – дело ответственное. Ведь если этот человек окажется недобросовестным и начнет использовать банковскую тайну в своих целях, то последствия будут самые печальные. Например, миллионные штрафы. А ведь банковская тайна – только одна из вещей, к которой нельзя подпускать безалаберных работников.

Чтобы быть уверенными в персонале, нужно тщательно проверять кандидатов. Можно попытаться выяснить все на собеседовании, а потом часам шерстить разные сайты с открытыми данными.

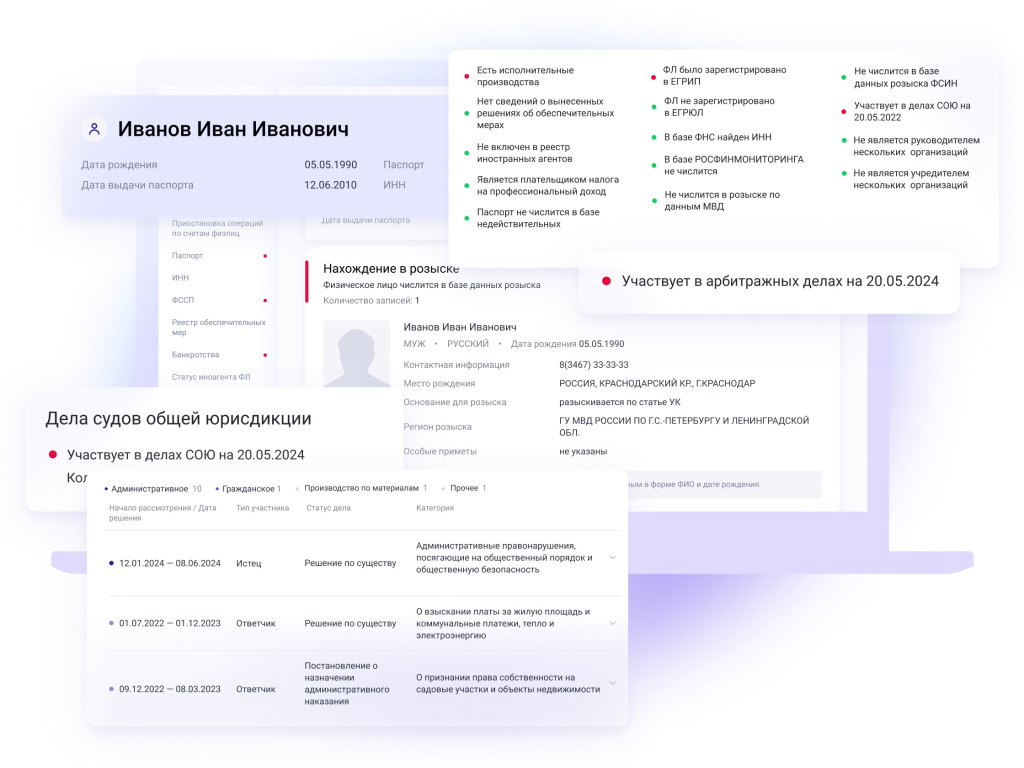

А можно воспользоваться сервисом «Проверка соискателей» от SpectrumData. С его помощью можно узнать все важные сведения о работнике. Например, просрочивает ли он кредиты, зарегистрированы ли на него ИП со схожим с вашей компанией профилем? А может, он уклоняется алиментов или склонен к мошенничеству?

Данные берутся только из проверенных и открытых источников. Вся информация собирается в единый отчет и всего за 2 минуты. Прекрасное подспорье для любой службы безопасности, кадровика или руководителя.

Кстати, проверить можно и уже работающего сотрудника, если он претендует на новую должность с допуском к конфиденциальной информации или деньгам.

Убедитесь в достоверности и полноте отчетов от SpectrumData

Оставьте заявку на демодоступ и получите 4 бесплатные тестовые проверки соискателя

проверка соискателя онлайн

Не рискуйте деньгами и репутацией вашей компании – проверяйте соискателей и сотрудников на SpectrumData.

Автор: Михаил Нохрин

Опубликовано 09.02.2024, обновлено 25.06.2025